税金関連– category –

-

所得控除ー地震保険控除

特定の損害保険契約等に係る地震等損害部分の保険料または掛金を支払った場合には、一定の金額の所得控除を受けることができます。火災保険や総合保険などと合わせて地震保険に加入することが多いと思います。 地震保険控除の計算 地震保険料には廃止され... -

所得控除ー生命保険控除

生命保険料、介護医療保険料および個人年金保険料を支払っている場合に一定の金額の所得控除を受けることができます。 生命保険控除の計算 生命保険控除を求めるには保険契約を締結した日付にて新・旧に分かれます。 新契約:平成24年1月1日以後に締結した... -

年金にかかる税金計算

老後の年金は「雑所得」となり、所得税と住民税が課税されることとなっています。 ただし、収入が公的年金のみの方で公的年金を受給する際、65歳に満たない方は受給額が108万円以下、65歳以上の方は受給額が158万円以下(下表の公的年金等控除110万円+基礎... -

退職金にかかる税金計算

退職所得とは、退職により勤務先から受ける退職手当などの所得をいい、社会保険制度などにより退職に基因して支給される一時金、適格退職年金契約に基づいて生命保険会社又は信託会社から受ける退職一時金なども退職所得とみなされます。 退職所得の計算方... -

セルフメディケーション税制

2017年1月からセルフメディケーション税制が導入されました。所得控除が受けられるといわれていますが、どれぐらい節税できるのでしょうか? 周りの人に聞いても「何それ?」とあまり知られていません。知らなくてもいいでは、せっかくの節税のチャン... -

ふるさと納税

生まれ育ったふるさとに税制を通じてふるさとへ貢献する仕組みができないかという想いでできたのがふるさと納税です。 ふるさと納税すると2000円を超える部分について所得税の還付や住民税の控除を受けることができます。例えば、50,000円の寄付... -

復興特別所得税

東日本大震災からの復興のための財源として、平成25年から平成49年(令和19年)までの25年間、復興特別所得税を納めることになります。 復興特別所得税 復興特別所得税額 = 基準所得税額 × 2.1% 練習問題 年収600万円のAさんは復興特別所得税額をいく... -

住民税の計算

道府県民税と市町村民税を合わせて住民税と呼びます。住民税は、前年の1月から12月までの所得に対して課税されます。このため、社会人1年目は徴収されず、退職後に給与がなくとも前年分の所得に対して課税されます。キャッシュフロー表にも忘れずに記... -

医療費控除額の計算

医療費控除は、所得控除の対象となっていますが年末調整されないため確定申告をする必要があります。 給与所得の計算式 還付額 = (医療費 ー 10万円)× 所得税率 練習問題 歯医者や病気などで医療費に11万円かかった場合、いくら還付されるか? 前... -

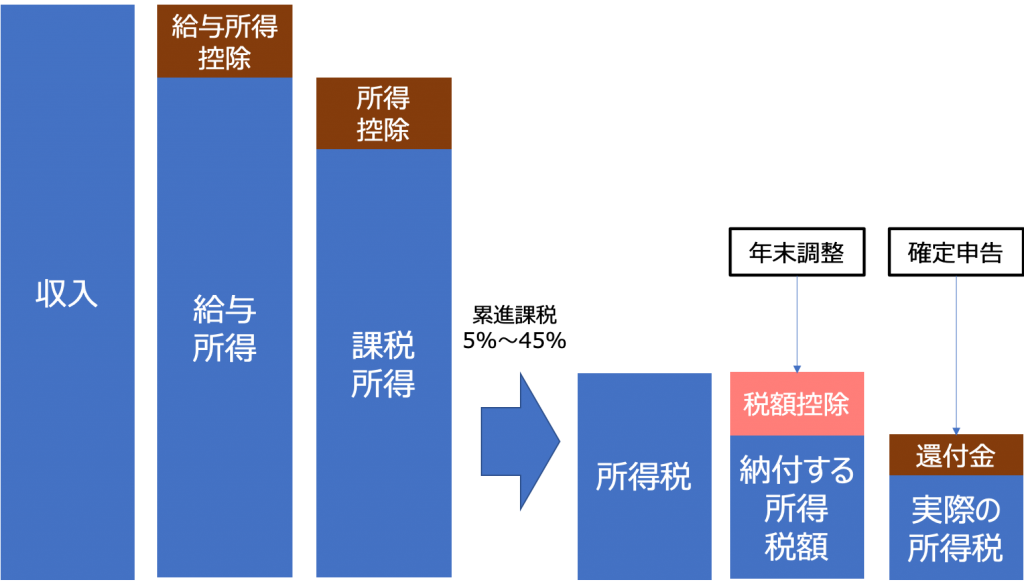

税額控除の計算

所得税額の計算を行いましたが、ここからさらに税額控除ができます。税額控除には現在のところ22種類あります。下記に一部をサンプルとして抜き出しています。 税額控除の種類 配当控除 外国税額控除 政党等寄附金特別控除 (特定増改築等)住宅借入...

12