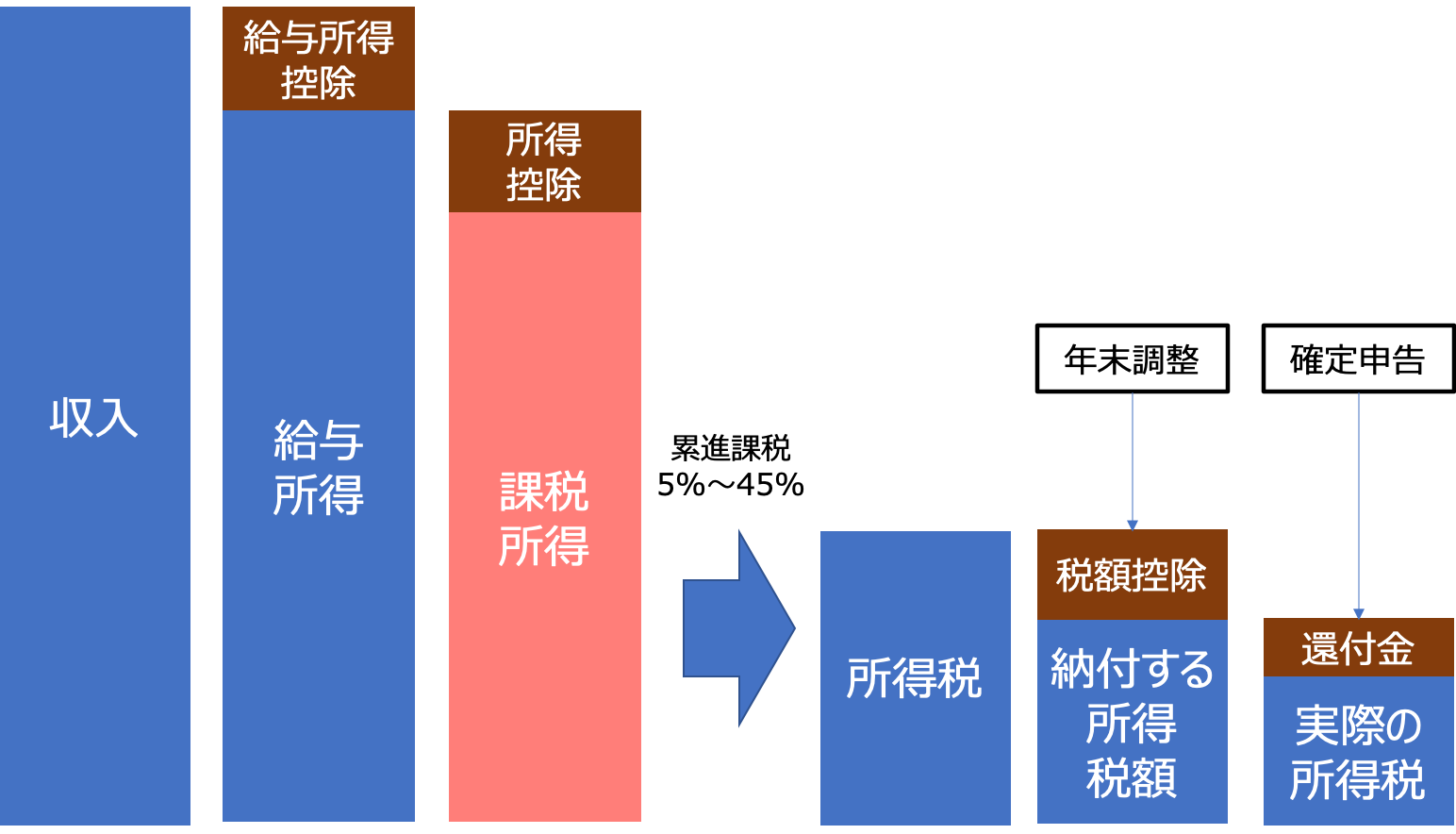

課税所得は給与所得から所得控除の金額を差し引くことで求められます。給与所得以外にも所得がある場合は、総合課税される所得を計算してから所得控除を行います。

所得控除は15種類あります。

たくさんの種類があり、しかもそれぞれ適用要件によって控除額が異なってきます。しかし、多くの方は年末調整時に扶養家族、保険料や配偶者控除の申告書を提出しているので、何らか控除されていることは分かると思います。

| 雑損控除 | 災害、盗難、横領などによる損失 |

| 医療費控除 | 総所得金額の5%もしくは年10万円のいずれか低い金額 セルフメディケーション税制(特定の医薬品の購入費が12,000円を超える場合) |

| 社会保険料控除 | 同一生計の親族の負担する社会保険や給与控除のもの |

| 小規模企業共済等掛金控除 | 個人事業主の場合 |

| 生命保険料控除 | 生命保険料や個人年金保険料 |

| 地震保険料控除 | 火災保険に付帯される地震保険契約の保険料 |

| 寄付金控除 | 特定寄付金を支出した場合 |

| 障害者控除 | 本人、配偶者、扶養親族が障害者である場合 |

| 寡婦(寡夫)控除 | 夫と死別や離婚、妻と死別や離婚 |

| ひとり親控除 | 納税者がひとり親であるとき |

| 勤労学生控除 | 本人が一定の要件に該当する学生 |

| 配偶者控除 | 所得金額が48万円以下の配偶者 |

| 配偶者特別控除 | 配偶者の所得金額が48万円超133万円以下の場合に所得に応じた控除 |

| 扶養控除 | 扶養親族がいる場合 |

| 基礎控除 | 合計所得が2,400万円以下の場合、48万円の控除 |

課税所得の計算式

課税所得 = 給与所得 ー 所得控除

練習問題

次の前提条件の家族構成の場合、課税所得はいくらか?

前提条件

| 年収 | 600万円 |

| 給与所得控除後の金額 | 426万円(計算方法はこちら) |

| 夫 | 41歳 |

| 妻 | パートのみで無職(所得は48万円以下) |

| 子供 | 中学生1人、高校生1人、大学生1人 |

| 生命保険 | 旧生命保険:10万円 |

| 社会保険料控除額 | 81万2,640円 |

解答

| 雑損控除 | なし |

| 医療費控除 | なし(確定申告にて申請) |

| 社会保険料控除 | 81万2,640円 |

| セルフメディケーション税制 | なし |

| 小規模企業共済等掛金控除 | なし |

| 生命保険料控除 | 5万円(旧生命保険は10万以上で5万円控除) |

| 地震保険料控除 | なし |

| 寄付金控除(ふるさと納税) | なし(確定申告にて申請) |

| 障害者控除 | なし |

| 寡婦(寡夫)控除 | なし |

| 勤労学生控除 | なし |

| 配偶者控除 | 48万円 |

| 配偶者特別控除 | なし(配偶者に48万円以上の所得がある場合) |

| 扶養控除(配偶者以外) | 中学生:なし(16歳以上が対象) 高校生:38万円(控除対象扶養親族) 大学生:63万円(19歳以上は23歳未満は特定扶養親族) |

| 基礎控除 | 48万円 |

控除額合計:

81万2,640円+5万円+48万円+38万円+63万円+48万円=

283万2,640円

課税所得:

426万円 ー 283万2,640円 =

142万7,360円

参考サイト

国税庁 所得控除

コメント